В Республике Коми проходит Международная неделя инвесторов. Ее организатором выступает Банк России. Хочешь начать инвестировать, но не знаешь, с чего начать? Ведь на бирже можно как заработать миллионы, так и потерять их. Разбираемся, сколько денег нужно, чтобы начать инвестировать, как выбрать брокера и есть ли гарантированный способ разбогатеть, торгуя на бирже.

Международная неделя инвесторов — глобальная кампания, которую проводит Международная организация комиссий по ценным бумагам (IOSCO). В соответствии с целями IOSCO Банк России намерен активизировать информирование граждан о возможностях инвестирования на финансовом рынке и о деятельности регулятора как органа, защищающего права инвесторов и потребителей финансовых услуг.

Для этого эксперты составили инструкцию «Что нужно знать начинающему инвестору». Итак, знакомимся с информацией.

Зачем инвестировать и подходит ли это мне?

Допустим, у вас есть вклад в банке, но вас не устраивают проценты, они слишком низкие, а вы хотите заработать больше. Но вы должны понимать: чем выше возможность заработать, тем выше вероятность потерять все деньги. Если вы осознаете риски и у вас есть свободные средства, возможно, стоит освоить инвестирование в ценные бумаги, которыми торгуют на бирже.

Например, акция — это долевая ценная бумага, которая свидетельствуют о праве собственности. Покупая акции компании, вы покупаете долю в ней (пусть даже очень маленькую). Вы можете получать доход от купли-продажи акций или дивиденды – часть прибыли компании по итогам определенного периода.

Облигация – это долговая ценная бумага, по которой эмитент – государство или компания, выпустившая ее – обязуется выплатить определенный процент в будущем.

Самый простой путь для новичка — купить ценные бумаги, а через определенное время продать по более высокой цене — и так заработать. Главное помнить, что прибыль — это не слепая удача, как в казино, а результат хорошо продуманных действий. Не игра, а работа.

Не стоит инвестировать последние деньги, если у вас нет сбережений и депозита в банке. Если обанкротится банк, государство вернет вкладчикам деньги — в пределах 1,4 млн рублей. На бирже такой страховки нет, можно потерять все. Тем более что падения стоимости ценных бумаг происходят гораздо чаще, чем банкротства банков.

Я хочу попробовать. С чего начать?

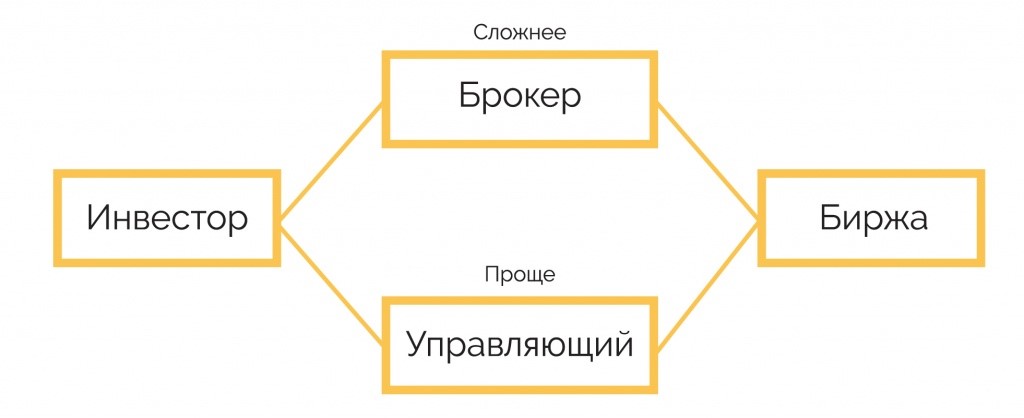

Современная биржа — электронная, торговать можно через интернет, не вставая с дивана. Но для этого нужен посредник — брокер, то есть компания, у которой есть лицензия на биржевую торговлю. Прежде чем отправляться к брокеру, стоит определить для себя несколько важных вещей.

1. Оцените, какую сумму вы готовы вложить

Теоретически начать можно с любой суммы, даже с 1000 рублей. Но такой объем не компенсирует ни комиссию брокера, ни время, потраченное на торги. Стоит начинать инвестировать, если вы готовы рискнуть несколькими десятками тысяч рублей. Лучше заранее представить ситуацию, в которой вы потеряете ваши деньги. Если вы понимаете, что для вашего бюджета это не катастрофа, можно попробовать.

2. Подумайте, сколько времени вы готовы тратить

И в зависимости от этого решите, готовы ли вы торговать самостоятельно или доверитесь профессионалу.

Вам придется пройти обучение, погрузиться в тему, по утрам изучать статистику и биржевые сводки, в течение дня следить за графиками. Если вы ответственный инвестор, конечно. Готовы на это? Тогда можно отправляться в брокерскую компанию, чтобы использовать ее как посредника для доступа к бирже.

3. Выберите стратегию и активы

Решите, во что будете инвестировать. Придерживайтесь определенной стратегии.

Что такое стратегия?

Стратегия — это набор параметров инвестирования, которые определяют ваш стиль поведения на бирже: какими активами вы торгуете, как часто продаете, чем руководствуетесь при принятии решений (например, смотрите ли новости, которые влияют на рынок).

Простейший вариант стратегии — вы выбираете:

- активы;

- период, на который хотите вложить средства;

- максимальный размер убытков.

Допустим, активы — это акции фармацевтических и химических компаний, период — 1 год, размер убытков — 20%. В этом случае вы немедленно продаете активы, если они подешевели на 20%, даже если год еще не прошел.

Если вы выбрали доверительное управление, то вам тоже нужно определиться со стратегией. Только в этом случае вы будете выбирать из предложений, которые уже есть на рынке.

4. Найдите компанию-посредника

Когда вы определитесь со стратегией, найти посредника (брокера) будет легче. Самое важное и первостепенное при выборе брокера — можно доверять деньги только тем компаниям, у которых есть лицензия Банка России. Сверьтесь с перечнем лицензированных компаний. Как правило, одни и те же компании могут как взять деньги в доверительное управление, так и предоставить брокерские услуги для самостоятельной торговли.

Если вы выбрали самостоятельное инвестирование, предстоит пройти следующий путь:

- заключить договор с брокером;

- открыть и пополнить брокерский счет;

- установить специальную программу для торгов;

- начать покупать и продавать.

Если вы выбрали путь доверительного управления, то достаточно будет заключить договор и передать деньги управляющей компании.

Частые ошибки: как не надо делать

- Нельзя вкладывать в ценные бумаги все, что у вас есть

Сначала отложите деньги на жизнь и непредвиденные расходы. Создайте «подушку безопасности»: откройте банковский депозит — и только потом приступайте к биржевой торговле. Инвестируйте сумму, с потерей которой готовы смириться.

- Не действуйте на авось — пройдите обучение

Если вы решили торговать на бирже самостоятельно, обязательно пройдите обучение. Большинство брокеров проводят курсы для начинающих инвесторов. В торговых программах нередко есть демо-режим: в нем можно попробовать свои силы без риска потерять деньги.

- Не поддавайтесь эмоциям

Действуя импульсивно, можно совершить много ошибок. Начинающему инвестору не стоит резко реагировать на малейшее движение цен на бирже. Но надо действовать решительно, если цена меняется существенно. Установите границу потерь, которые вы готовы нести: допустим, если активы подешевели на 20%, нужно продавать и, как говорят на бирже, фиксировать убытки. Другими словами — вы готовы смириться с потерей 20% и завершить торги, чтобы избежать еще больших убытков. Желание подождать еще — вдруг «отскочит» — будет велико, но не нужно ему поддаваться.

- Не складывайте все яйца в одну корзину

Лучше покупать ценные бумаги компаний из разных отраслей. Например, при падении цен на нефть страдают ценные бумаги всех компаний нефтегазового сектора. Если вы приобретете ценные бумаги компаний различных секторов экономики, например, химической промышленности, машиностроения, телекоммуникаций, это поможет вам снизить риск потери вложенных денег (или, как говорят финансисты, диверсифицировать риски).

- Не верьте обещаниям зарабатывать 500% в день

Гарантировать что-либо на фондовом рынке могут лишь шарлатаны. А ответственный брокер должен предупредить вас о рисках. Ситуация на бирже изменчива, и ответственность за принятые решения несете только вы.